다운 이론 완벽 해설: 차트 기술분석의 기원 (2025)

Updated: 14.05.2025

Dow Theory: 차얼스 다운의 여섯 가지 이론과 가격 차트 기술적 분석의 시작 (2025)

다운 이론(Dow Theory)은 시간에 따른 주가 움직임을 설명하는 이론으로, 미국 언론인 차얼스 다운(Charles Dow)의 연구를 기반으로 합니다. 그는 월스트리트 저널(Wall Street Journal)의 초대 편집자이자 세계적으로 유명한 Dow Jones and Co.의 공동 창립자 중 한 명입니다.

“다운 이론”은 차얼스 다운이 1900~1902년에 쓴 기사에서 정립되었으나, 1902년 저자의 사망으로 완성되지 못했습니다. 흥미로운 점은 차얼스 본인이 자신의 이론을 우리가 지금 알고 있는 이 명칭으로 부르지 않았다는 사실입니다. 차얼스 다운 사망 후, 윌리엄 P. 해밀턴(William P. Hamilton), 로버트 리아(Robert Rhea), 조지 섀퍼(George Schaefer) 등이 이 이론을 완성했고, 그들이 이 이론을 “다운 이론”이라고 명명했습니다.

다운 이론은 모든 차트 기반 기술적 분석의 기초가 되는 이론이며, 가격 움직임을 형성하는 6가지 전제를 포함합니다. 다운 이론에 따르면:

처음에는 무역 및 금융 소식을 담은 2페이지 분량의 간행물을 발행하는 것이 주 업무였지만, 1889년에 월스트리트 저널(The Wall Street Journal) 창간호가 출간되었습니다.

“다운 이론”은 갑자기 생긴 것이 아닙니다. 기자로 일하면서 다운은 재계 거물들과 은행가들을 자주 접했고, 이를 통해 금융시장 움직임을 깊이 이해하게 되었습니다. 기사 작성 중 그는 과거의 사건들이 현재 가격 형성에 어떤 영향을 미치는지 패턴을 파악하기 시작했습니다.

충분한 지식을 쌓고 월스트리트 저널을 발행하던 다운은, 1893년에 시장 활동성을 나타내는 어떤 지표가 필요하다고 느꼈습니다. 당시 여러 회사의 합병으로 투기적 거래가 급증했기 때문입니다. 이렇게 탄생한 것이 바로 다우존스 산업평균지수(Dow Jones Industrial Average)입니다. 당시에는 12개 기업의 주가를 단순 산술평균한 지수였으나, 현재는 미국을 대표하는 30개 대형 기업을 포함한 지수로 자리 잡았습니다.

차얼스 다운은 가격에 “기억이 있다”는 점을 가장 먼저 깨달은 사람 중 하나였습니다. 이는 당시 대부분의 투기꾼들이 상상도 하지 못했던 개념이었죠. 비록 다운은 이 작업을 완성하지 못했으나, 그의 연구는 사라지지 않았고, 다른 사람들이 이를 이어받아 “다운 이론”이라 부르며 완성했습니다.

좀 더 쉽게 말해보면, 자산 가격은 다음과 같은 정보들을 내포합니다:

모든 기업과 제품, 뉴스의 역사가 자산 가격에 담겨 있습니다. 언제든 차트를 뒤로 돌려 금융사에서 중요한 순간들을 찾아볼 수 있으며, 이는 유사한 상황에서 시장이 어떻게 움직일지 예측할 수 있는 기반이 됩니다.

그래서 “가격에는 기억이 있다”라는 말이 생긴 것입니다. 현재는 모든 트레이더가 이 사실을 알고 있지만, 다운의 시대에는 획기적인 생각이었습니다.

오늘날에는 시장 분석을 위한 수많은 도구(지표와 전략)가 존재합니다. 이 도구들은 가격 움직임 패턴을 찾고, 시장 진입 시점을 포착하는 데 도움을 줍니다. 스캘핑처럼 단타 거래를 하는 트레이더부터 장기 투자자까지 모두 이 방법을 활용합니다.

한편, 차얼스 다운은 시장 전체를 관찰하는 것을 선호했습니다. 주가 형성에 큰 영향을 주는 대형 기업들의 움직임을 확인하기 위해, 다우존스 산업평균지수를 고안했습니다.

다운 이론에 따르면, 다우존스 산업평균지수가 특정 추세를 보일 경우 투자자 심리에 큰 영향을 미치며, 기업 재무 상태 평가와 관련된 몇 가지 패턴을 식별할 수 있다고도 봤습니다. 이는 주식 거래 시 꽤 유용합니다.

차트에서 주요 추세를 찾는 것은 비교적 간단합니다. 1년 이상 이어지는 흐름이기 때문에, 월봉(Monthly) 차트를 열고 추세선을 그리면 쉽게 확인할 수 있습니다: 위 예시에서 EUR/USD의 주요 추세는 하락 추세로 나타납니다. 고점과 저점이 계속 낮아지는 모습이죠. 하락 추세는 이전 추세를 마감하는 명확한 신호가 확인될 때까지 이어집니다. 즉, 고점과 저점이 이전보다 더 높이 형성될 때까지는 유효합니다.

물론 한 주에 한 번씩만 포지션을 잡겠다면 큰 무리는 없겠지만, 이진 옵션(디지털 옵션 트레이딩)에서 장기간 포지션을 가져가는 것은 그다지 큰 이익을 주지 못합니다. 장기 투자를 원한다면 차라리 Forex나 다른 시장을 고려하는 게 낫습니다.

이진 옵션에서 최고의 수익률을 얻으려면 데이트레이딩(단타)을 노려야 하고, 이를 위해서는 다운 이론의 추세를 더 짧은 주기로 분석해야 합니다.

현재 시장의 전반적인 상태(3가지 추세)를 확인하기 위해 다음과 같은 시간 설정을 제안할 수 있습니다:

이 단계에서 대형 투자자들은 조용히 시장에 진입합니다. 유명한 원칙인 “싸게 사서 비싸게 판다(Buy low, sell high)”가 적용되는 시점입니다. 매집 단계는 무한정 지속될 수 없으며, 대형 자금이 꾸준히 유입되면 결국 자산 가격이 서서히 오르기 시작하여 다음 단계인 참여 단계로 넘어갑니다.

참여 단계로 넘어가는 가장 간단한 신호는 시장이 이전 최고가를 돌파했을 때입니다. 이전 고점을 돌파하기 전까지는 매집 단계(가격 횡보)로 볼 수 있습니다. 매집 기간이 길수록, 이 기간 동안 쌓인 대규모 자금이 추세를 더욱 강력하게 이끌 가능성이 큽니다.

이 단계에서는 대형 투자자뿐 아니라 중소규모 기업 및 개인 투자자들도 관심을 갖고 시장에 참여합니다. 이미 시작된 안정적인 상승 추세가 많은 이들을 유혹하는 것이죠.

이 시점에서 진입 이유는 상당히 단순하지만 확실합니다. 앞선 매집 단계에서 대형 투자자들이 추세의 기반을 다졌기 때문에, 추가 자금 유입이 이어지며 추세는 더욱 견고해집니다. 참여 단계가 막바지에 다다르면, 투자자들은 크게 세 부류로 나뉩니다:

속설에 “신문 1면에 ‘자산 가격이 폭등했다’는 기사가 나오면, 이미 팔 때가 되었다”는 말이 있습니다.

이는 대형 투자자에게는 이미 오래전부터 알려진 움직임이고, 중소 기관/트레이더들도 기사를 보기 전부터 매수 포지션을 가지고 있을 가능성이 높습니다. 보통 일반 대중이 뒤늦게 언론을 통해 폭등 뉴스를 접하고 뛰어들기 때문에, 상승 추세가 끝에 가까울수록 이런 기사들이 나오기 마련입니다.

하지만 결국 자금 유입이 멈추면 가격 상승도 한계를 드러내게 되는데, 이 시점에서 실현(Implementation) 단계가 시작됩니다.

어떤 사람들은 운 좋게 꼭대기에서 빠져나와 큰 이익을 챙기지만, 뒤늦게 뛰어든 사람들은 결국 높은 가격에 들어갔다가 하락을 맞아 큰 손실을 입기도 합니다. “움직이는 열차에 뛰어들지 말라”는 격언이 여기에 해당합니다. 참여 단계가 길고 강력할수록, 실현 단계에서 하락 폭도 크게 나타납니다. 이 시기에도 잠시 반등이 나타날 수 있는데, 이는 “이 정도면 충분히 쌌다”고 생각하는 일부 투자자들 때문입니다. 그러나 부정적인 뉴스가 계속 나오면 더 많은 투자자가 이탈하며 가격은 더욱 떨어집니다.

가격은 시장이 완전히 안정될 때까지 떨어집니다. 부정적 이슈가 더 이상 시장을 놀라게 하지 않는 시점이 되고, 어느 정도 긍정적인 소식이 나오기 시작하면 투자자들이 다시 시장에 들어오며 새로운 매집 단계가 시작됩니다. 이 패턴은 계속 반복됩니다.

추세가 유지되는 동안에는 모든 매매를 추세 방향에 맞춰야 합니다. 확실한 추세 종료 신호가 나오기 전까지 추세에 반하는 진입은 위험이 큽니다.

“이 이상은 못 오를 것 같다” 혹은 “곧 반전할 것 같다”라는 개인적 예감은 신뢰하기 어렵습니다. 추세가 유지된다면, 계속 추세에 순응해 매매하는 것이 합리적입니다. 반전의 명확한 증거가 나오면 그때 시장에서 빠져나오면 됩니다.

상승 추세는 고점을 계속 높이는 특징이 있습니다: 하락 추세는 반대로 저점을 계속 낮춥니다: 그러다 고점(또는 저점)을 더 이상 갱신하지 못하면 추세가 끝나게 됩니다: 위 그림에서 하락 추세는 다음 저점이 이전 저점보다 낮아지지 않는 순간 끝났습니다. 그 뒤 시장은 크게 두 갈래로 움직일 수 있습니다:

수많은 트레이더들은 아무런 지표도 없는 ‘깨끗한 차트’로부터 시작해 패턴 분석, 지지/저항선 설정, 추세와 횡보 구간 식별 등을 학습합니다. 이러한 과정이 가능해진 것은 모두 다운 이론에서 출발한 기술적 분석의 발전 덕분이라 할 수 있습니다.

“다운 이론”은 차얼스 다운이 1900~1902년에 쓴 기사에서 정립되었으나, 1902년 저자의 사망으로 완성되지 못했습니다. 흥미로운 점은 차얼스 본인이 자신의 이론을 우리가 지금 알고 있는 이 명칭으로 부르지 않았다는 사실입니다. 차얼스 다운 사망 후, 윌리엄 P. 해밀턴(William P. Hamilton), 로버트 리아(Robert Rhea), 조지 섀퍼(George Schaefer) 등이 이 이론을 완성했고, 그들이 이 이론을 “다운 이론”이라고 명명했습니다.

다운 이론은 모든 차트 기반 기술적 분석의 기초가 되는 이론이며, 가격 움직임을 형성하는 6가지 전제를 포함합니다. 다운 이론에 따르면:

- 세 가지 유형의 추세가 있다

- 각 주요 추세에는 세 단계가 있다

- 시장은 모든 뉴스를 가격에 반영하며 기억한다

- 주가지수(Stock indices)는 서로 일치하고 상호 확인되어야 한다

- 추세는 거래량으로 확인된다

- 명확한 중단 신호가 나타나기 전까지 추세는 유효하다

목차

차얼스 다운 - 생애

차얼스 헨리 다운(Charles Henry Dow)은 미국 언론인이자 Dow Jones and Company의 공동 창립자로 잘 알려져 있습니다. 이 회사는 세계적으로 유명한 일간지인 월스트리트 저널(The Wall Street Journal)을 발행합니다. 혹시 처음 듣는 분들을 위해, 월스트리트 저널은 주요 비즈니스 및 금융 뉴스를 다루는 대표적인 신문입니다.

처음에는 무역 및 금융 소식을 담은 2페이지 분량의 간행물을 발행하는 것이 주 업무였지만, 1889년에 월스트리트 저널(The Wall Street Journal) 창간호가 출간되었습니다.

“다운 이론”은 갑자기 생긴 것이 아닙니다. 기자로 일하면서 다운은 재계 거물들과 은행가들을 자주 접했고, 이를 통해 금융시장 움직임을 깊이 이해하게 되었습니다. 기사 작성 중 그는 과거의 사건들이 현재 가격 형성에 어떤 영향을 미치는지 패턴을 파악하기 시작했습니다.

충분한 지식을 쌓고 월스트리트 저널을 발행하던 다운은, 1893년에 시장 활동성을 나타내는 어떤 지표가 필요하다고 느꼈습니다. 당시 여러 회사의 합병으로 투기적 거래가 급증했기 때문입니다. 이렇게 탄생한 것이 바로 다우존스 산업평균지수(Dow Jones Industrial Average)입니다. 당시에는 12개 기업의 주가를 단순 산술평균한 지수였으나, 현재는 미국을 대표하는 30개 대형 기업을 포함한 지수로 자리 잡았습니다.

차얼스 다운은 가격에 “기억이 있다”는 점을 가장 먼저 깨달은 사람 중 하나였습니다. 이는 당시 대부분의 투기꾼들이 상상도 하지 못했던 개념이었죠. 비록 다운은 이 작업을 완성하지 못했으나, 그의 연구는 사라지지 않았고, 다른 사람들이 이를 이어받아 “다운 이론”이라 부르며 완성했습니다.

시장은 모든 것을 반영한다 - 가격 기억에 대한 다운 이론의 전제

시장은 모든 것을 기억하며 반영한다! 다운 이론에 따르면, 세상에서 일어나는 모든 사건은 자산 가격에 직접적으로 반영되고 저장됩니다. 즉, 과거·현재·미래에 대한 정보가 모두 가격에 담겨 있다는 것입니다.좀 더 쉽게 말해보면, 자산 가격은 다음과 같은 정보들을 내포합니다:

- 시장 참여자들의 감정과 그에 따른 행동

- 기업의 발전 및 합병

- 경제적 위기

- 과학적 돌파구

- 신제품의 등장

- 기타 여러 요인

모든 기업과 제품, 뉴스의 역사가 자산 가격에 담겨 있습니다. 언제든 차트를 뒤로 돌려 금융사에서 중요한 순간들을 찾아볼 수 있으며, 이는 유사한 상황에서 시장이 어떻게 움직일지 예측할 수 있는 기반이 됩니다.

그래서 “가격에는 기억이 있다”라는 말이 생긴 것입니다. 현재는 모든 트레이더가 이 사실을 알고 있지만, 다운의 시대에는 획기적인 생각이었습니다.

오늘날에는 시장 분석을 위한 수많은 도구(지표와 전략)가 존재합니다. 이 도구들은 가격 움직임 패턴을 찾고, 시장 진입 시점을 포착하는 데 도움을 줍니다. 스캘핑처럼 단타 거래를 하는 트레이더부터 장기 투자자까지 모두 이 방법을 활용합니다.

한편, 차얼스 다운은 시장 전체를 관찰하는 것을 선호했습니다. 주가 형성에 큰 영향을 주는 대형 기업들의 움직임을 확인하기 위해, 다우존스 산업평균지수를 고안했습니다.

다운 이론에 따르면, 다우존스 산업평균지수가 특정 추세를 보일 경우 투자자 심리에 큰 영향을 미치며, 기업 재무 상태 평가와 관련된 몇 가지 패턴을 식별할 수 있다고도 봤습니다. 이는 주식 거래 시 꽤 유용합니다.

다운 이론의 세 가지 추세

일정 기간 지속되는 가격 움직임(추세)을 분석하는 것은 다운 이론의 핵심입니다. 시장은 항상 파동처럼 움직이며, 추세 방향으로 움직이는 파동과 그에 반하는 작은 되돌림이 있습니다. 이러한 움직임이 모여 전반적인 추세를 형성하며, 모든 추세에는 공통된 특징이 있습니다:- 새로운 고점 형성

- 되돌림

- 다시 새로운 고점 형성

- 각 새로 형성된 저점이 이전 저점보다 낮아진다

- 각 새로 형성된 고점이 이전 고점보다 낮아진다

- 주요 추세(Main trend)

- 중간 추세(Minor trend)

- 단기 추세(Minor/Short trend)

다운 이론의 주요 추세

말 그대로 시장의 장기 움직임을 의미합니다. 차트는 1주에서 1개월 이상의 장기 봉(Time Frame)을 활용하는 것이 일반적입니다.차트에서 주요 추세를 찾는 것은 비교적 간단합니다. 1년 이상 이어지는 흐름이기 때문에, 월봉(Monthly) 차트를 열고 추세선을 그리면 쉽게 확인할 수 있습니다: 위 예시에서 EUR/USD의 주요 추세는 하락 추세로 나타납니다. 고점과 저점이 계속 낮아지는 모습이죠. 하락 추세는 이전 추세를 마감하는 명확한 신호가 확인될 때까지 이어집니다. 즉, 고점과 저점이 이전보다 더 높이 형성될 때까지는 유효합니다.

다운 이론의 중간 추세

중간 추세는 주요 추세보다 짧은 가격 움직임을 뜻합니다. 여기에는 추세 방향의 움직임도 포함되지만, 주요 추세에 반대되는 가격 조정(되돌림)도 나타납니다. 다운 이론에 따르면, 중간 추세는 3주에서 3개월 정도 이어지며, 주요 추세와 반대되는 되돌림 구간이 전체 중간 추세 움직임의 약 30~60%를 차지하기도 합니다. 즉, 중간 추세는 대부분 주요 추세에 반하는 방향으로 움직이는 경우가 많습니다.다운 이론의 단기 추세

다운 이론에서 단기 추세(Minor trend)는 3주를 넘지 않는 추세를 말합니다. 중간 추세와 주요 추세의 관계처럼, 단기 추세는 중간 추세에 반대되는 방향으로 움직이는 일이 많습니다:- 중간 추세가 상승 중이면, 단기 추세는 주로 하락 방향

- 중간 추세가 하락 중이면, 단기 추세는 주로 상승 방향

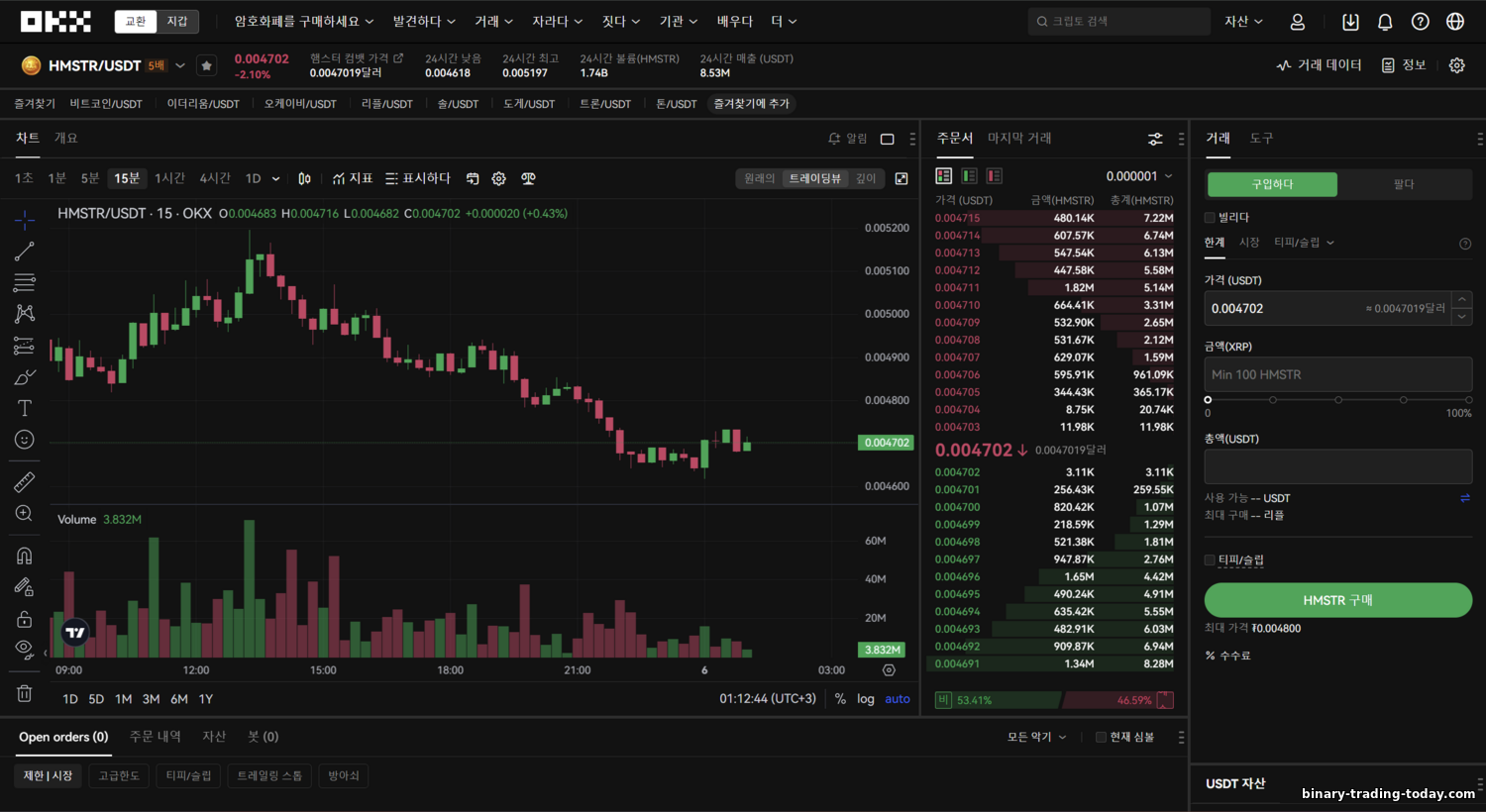

다운 이론의 세 추세와 이진 옵션 트레이딩

앞서 예시에서는 월봉 또는 4시간봉처럼 비교적 긴 주기를 다뤘습니다. 하지만 이는 이진 옵션(바이너리 옵션) 트레이딩 관점에서는 적합하지 않을 수 있습니다.물론 한 주에 한 번씩만 포지션을 잡겠다면 큰 무리는 없겠지만, 이진 옵션(디지털 옵션 트레이딩)에서 장기간 포지션을 가져가는 것은 그다지 큰 이익을 주지 못합니다. 장기 투자를 원한다면 차라리 Forex나 다른 시장을 고려하는 게 낫습니다.

이진 옵션에서 최고의 수익률을 얻으려면 데이트레이딩(단타)을 노려야 하고, 이를 위해서는 다운 이론의 추세를 더 짧은 주기로 분석해야 합니다.

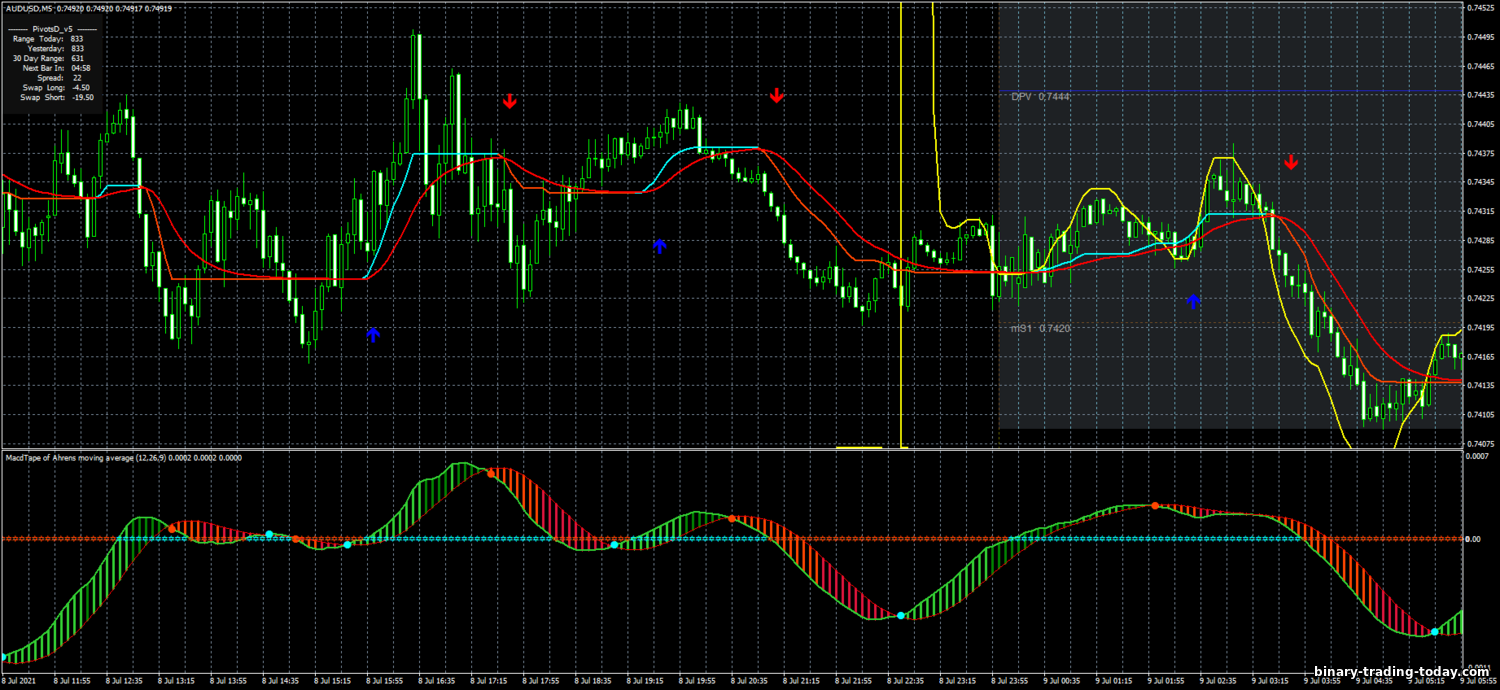

현재 시장의 전반적인 상태(3가지 추세)를 확인하기 위해 다음과 같은 시간 설정을 제안할 수 있습니다:

- 월봉(1 Month) 차트에서 주요 추세 파악

- 일봉(1 Day) 차트에서 중간 추세 확인

- 1시간봉(1 Hour)에서 단기 추세 식별

- 일봉(1 Day)에서 주요 추세 확인

- 1시간봉(1 Hour)에서 중간 추세 확인

- 15분~5분봉(M15~M5)에서 단기 추세 식별

다운 이론에 따른 시장 추세의 세 단계

다운 이론은 시장 추세가 다음 세 가지 단계로 이뤄진다고 설명합니다:- 매집(Accumulation) 단계

- 참여(Participation) 단계

- 실현(Implementation) 단계

다운 이론의 매집(Accumulation) 단계

매집 단계는 다운 이론에서 말하는 추세의 첫 단계입니다. 아직 상승 추세가 시작되지 않았지만, 시장은 이미 모든 부정적 뉴스를 반영하고 난 뒤라, 차트에서는 가격이 크게 변동하지 않고 좁은 범위에서 움직이는 '횡보(컨솔리데이션)' 상태로 보입니다.이 단계에서 대형 투자자들은 조용히 시장에 진입합니다. 유명한 원칙인 “싸게 사서 비싸게 판다(Buy low, sell high)”가 적용되는 시점입니다. 매집 단계는 무한정 지속될 수 없으며, 대형 자금이 꾸준히 유입되면 결국 자산 가격이 서서히 오르기 시작하여 다음 단계인 참여 단계로 넘어갑니다.

참여 단계로 넘어가는 가장 간단한 신호는 시장이 이전 최고가를 돌파했을 때입니다. 이전 고점을 돌파하기 전까지는 매집 단계(가격 횡보)로 볼 수 있습니다. 매집 기간이 길수록, 이 기간 동안 쌓인 대규모 자금이 추세를 더욱 강력하게 이끌 가능성이 큽니다.

다운 이론의 참여(Participation) 단계

참여 단계는 다운 이론에서 추세가 본격적으로 상승하는 시기로, 가장 긴 기간을 차지합니다.이 단계에서는 대형 투자자뿐 아니라 중소규모 기업 및 개인 투자자들도 관심을 갖고 시장에 참여합니다. 이미 시작된 안정적인 상승 추세가 많은 이들을 유혹하는 것이죠.

이 시점에서 진입 이유는 상당히 단순하지만 확실합니다. 앞선 매집 단계에서 대형 투자자들이 추세의 기반을 다졌기 때문에, 추가 자금 유입이 이어지며 추세는 더욱 견고해집니다. 참여 단계가 막바지에 다다르면, 투자자들은 크게 세 부류로 나뉩니다:

- 대형 투자자: 가장 먼저 시장에서 이탈해 수익을 확정하며, 높은 확률로 이익을 100% 확보합니다.

- 중소형 기관/기업: 대형 투자자들이 일부 이탈해도 추세를 어느 정도 유지하다가, 시장 분위기가 꺾일 것 같으면 빠르게 이탈해 수익을 보호합니다.

- “늦은 시점에 합류한 사람들”: 우연히 혹은 뉴스 등을 보고 뒤늦게 진입한 개인 투자자들이며, 추세 말기에 시장에 들어옵니다.

속설에 “신문 1면에 ‘자산 가격이 폭등했다’는 기사가 나오면, 이미 팔 때가 되었다”는 말이 있습니다.

이는 대형 투자자에게는 이미 오래전부터 알려진 움직임이고, 중소 기관/트레이더들도 기사를 보기 전부터 매수 포지션을 가지고 있을 가능성이 높습니다. 보통 일반 대중이 뒤늦게 언론을 통해 폭등 뉴스를 접하고 뛰어들기 때문에, 상승 추세가 끝에 가까울수록 이런 기사들이 나오기 마련입니다.

하지만 결국 자금 유입이 멈추면 가격 상승도 한계를 드러내게 되는데, 이 시점에서 실현(Implementation) 단계가 시작됩니다.

다운 이론의 실현(Implementation) 단계

실현 단계는 모든 투자자가 시장에서 빠져나오려는 단계입니다. 수익이든 원금이든, 더 잃지 않기 위해 신속하게 자금을 회수합니다.어떤 사람들은 운 좋게 꼭대기에서 빠져나와 큰 이익을 챙기지만, 뒤늦게 뛰어든 사람들은 결국 높은 가격에 들어갔다가 하락을 맞아 큰 손실을 입기도 합니다. “움직이는 열차에 뛰어들지 말라”는 격언이 여기에 해당합니다. 참여 단계가 길고 강력할수록, 실현 단계에서 하락 폭도 크게 나타납니다. 이 시기에도 잠시 반등이 나타날 수 있는데, 이는 “이 정도면 충분히 쌌다”고 생각하는 일부 투자자들 때문입니다. 그러나 부정적인 뉴스가 계속 나오면 더 많은 투자자가 이탈하며 가격은 더욱 떨어집니다.

가격은 시장이 완전히 안정될 때까지 떨어집니다. 부정적 이슈가 더 이상 시장을 놀라게 하지 않는 시점이 되고, 어느 정도 긍정적인 소식이 나오기 시작하면 투자자들이 다시 시장에 들어오며 새로운 매집 단계가 시작됩니다. 이 패턴은 계속 반복됩니다.

시장 지수는 서로를 확인해야 한다 - 다운 이론의 상관관계

다운 이론에 따르면, 시장 지수 간에는 상호 확인이 일어나야 합니다. 즉, 한 자산이 다른 자산에 영향을 주는 ‘상관관계(correlation)’가 있어야 한다는 뜻입니다. 차얼스 다운은 대형 미국 기업들을 다음 두 지수로 묶었습니다:- Dow Jones Industrial Average (산업평균지수)

- Dow Jones Transportation Index (운송평균지수)

추세는 거래량으로 확인되어야 한다

주식 시장은 투자금(거래량)에 직접적인 영향을 받습니다. 다운 이론에 따르면, 추세는 거래량을 통해 확인해야 합니다. 요약하면 다음과 같습니다:- 상승 추세일 경우, 거래량이 함께 증가한다

- 추세 반대 방향으로 가격이 움직일 때는 거래량이 줄어든다

추세는 명확한 종료 신호가 나오기 전까지 유효하다

트레이딩에서 흔히 듣는 말이 있습니다. “추세에 역행하지 말라!”추세가 유지되는 동안에는 모든 매매를 추세 방향에 맞춰야 합니다. 확실한 추세 종료 신호가 나오기 전까지 추세에 반하는 진입은 위험이 큽니다.

“이 이상은 못 오를 것 같다” 혹은 “곧 반전할 것 같다”라는 개인적 예감은 신뢰하기 어렵습니다. 추세가 유지된다면, 계속 추세에 순응해 매매하는 것이 합리적입니다. 반전의 명확한 증거가 나오면 그때 시장에서 빠져나오면 됩니다.

추세의 종료와 반전

추세의 종료와 반전은 차트에서 쉽게 확인할 수 있습니다. 추세는 고점과 저점을 지속적으로 갱신(또는 하락 추세의 경우 저점 갱신)하는 형태로 진행됩니다.상승 추세는 고점을 계속 높이는 특징이 있습니다: 하락 추세는 반대로 저점을 계속 낮춥니다: 그러다 고점(또는 저점)을 더 이상 갱신하지 못하면 추세가 끝나게 됩니다: 위 그림에서 하락 추세는 다음 저점이 이전 저점보다 낮아지지 않는 순간 끝났습니다. 그 뒤 시장은 크게 두 갈래로 움직일 수 있습니다:

- 상승 추세로 전환

- 횡보 구간(옆으로 움직임)으로 전환

기술적 분석과 다운 이론

다운 이론은 100년 이상 된 기술적 분석(차트 분석)의 근간입니다. 오늘날 많은 트레이더들은 차트 없이는 트레이딩을 상상하기 어렵고, 수없이 많은 보조지표가 시장 이해를 돕고 있습니다. 이러한 지표들은 각종 트레이딩 전략의 기반이 되었습니다.수많은 트레이더들은 아무런 지표도 없는 ‘깨끗한 차트’로부터 시작해 패턴 분석, 지지/저항선 설정, 추세와 횡보 구간 식별 등을 학습합니다. 이러한 과정이 가능해진 것은 모두 다운 이론에서 출발한 기술적 분석의 발전 덕분이라 할 수 있습니다.

리뷰 및 의견