하모닉 패턴: 가틀리, 크랩, 배트, 상어, ABCD, 사이퍼 (2025)

Updated: 14.05.2025

하모닉 패턴: 가틀리, 가틀리 버터플라이, 크랩, 배트, 샤크, 쓰리 무브먼트, ABCD, 그리고 사이퍼 (2025)

하모닉 패턴? 가틀리? 그렇다면 기존 Price Action 패턴만으로는 수익성 있는 트레이딩이 충분치 않다는 걸까요? 꼭 숲속에서 버터플라이, 크랩, 배트, 샤크를 찾아야 하는 상황이군요! 이제는 무료로 쉽게 익히기 힘든 고급 주제에 들어섰다고 할 수 있습니다. 모니터 앞에서 아이와 정신적으로 취약한 분들을 멀리 두시는 것이 좋겠습니다! 이제 확실히 머리를 굴려야 하는 주제를 시작합니다.

하모닉 패턴 분석에는 래리 페사벤토 외에도 다수의 트레이더가 참여했습니다. 그중 스캇 카니(Scott Carney)는 「Harmonic Trading」의 저자로, 크랩(Crab), 배트(Bat), 샤크(Shark) 등 여러 패턴을 소개했습니다.

하모닉 패턴 자체는 기존의 기하학적 패턴 아이디어에서 발전된 것으로, 피보나치 레벨을 활용해 더욱 정밀하게 가격 전환점을 포착하려는 접근입니다. 패턴의 핵심 목적은 여전히 가격의 향후 움직임을 예측하는 것이며, 황금비(1.618)를 기반으로 파동 구조를 수학적으로 정교화했다는 점이 기존 단순 기하학적 패턴과 다릅니다.

하모닉 패턴은 일반 기술적 분석 패턴과 달리, 피보나치 레벨로 완벽하게 형성된 패턴만을 기다리도록 트레이더를 ‘강제’합니다. 이상에서 벗어나면 패스하는 것이 원칙입니다. 그만큼 신호가 자주 나오지는 않지만, 올바르게 형성된 패턴은 상당히 신뢰도 높은 트레이딩 결과를 보여줍니다.

물론 하모닉 패턴이 매 거래마다 100% 정확하다고 할 수는 없지만, 장기적으로 보면 수익률이 개선되는 경향이 있습니다. 이는 다른 트레이딩 시스템과 마찬가지로 리스크 관리와 병행해야 효과가 극대화됩니다. 하모닉 패턴은 특히 포렉스 시장에서 활용도가 높지만, 이진 옵션(바이너리 옵션)에서도 어느 정도 수익 기회를 찾을 수 있습니다. 다만, 이진 옵션에서는 수익 폭이 상대적으로 제한될 수 있습니다.

하모닉 패턴은 어떤 시간대(타임프레임)에도 적용 가능합니다. 예컨대 M1이나 M5 차트에서는 패턴이 수십 분에서 몇 시간에 걸쳐 형성되고, 일봉에서는 몇 달이 걸릴 수 있습니다. 당연히 높은 시간대일수록 신뢰도가 높지만, 그만큼 신호 빈도는 적어집니다.

각각의 패턴은 M자 혹은 W자 형태로 시각적으로 나타납니다. 다섯 포인트는 다음과 같이 진행됩니다.

예를 들어, ‘역헤드앤숄더’(추세 전환형) 패턴이 하모닉 패턴으로 해석되려면, 헤드가 왼쪽 숄더로부터 1.618 수준에 있고, 오른쪽 숄더가 헤드로부터 0.618 수준에 위치해야 합니다. 이렇게 하면 그림이 더 명확해지고 진입 시점도 보다 정밀하게 잡아낼 수 있습니다:

우선 하모닉 패턴을 찾기 전에 피보나치 레벨을 정확히 설정해야 합니다. 기본적으로 다음 레벨들을 추가하세요:

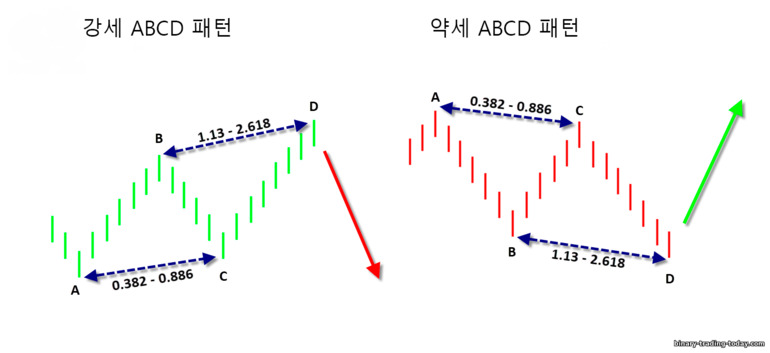

ABCD 패턴은 추세 전환 패턴이므로, 패턴이 완성되면 가격이 전환될 가능성이 높습니다. D 지점이 형성되는 순간이 매수 또는 매도 진입 시점이 됩니다. 이때 AB와 CD가 서로 대칭(길이와 시간)이 되면 이상적인 모습입니다. 차트상으로는 “N”자 형태와 유사해집니다: ABCD 패턴은 상승형과 하락형 두 가지가 있습니다. 상승형 패턴이 완성되면 가격이 하락 전환할 가능성이 크고, 하락형 패턴이 완성되면 가격이 상승 전환할 가능성이 큽니다. 상승형은 두 번의 고점을, 하락형은 두 번의 저점을 만들면서 형성됩니다.

ABCD 패턴 형성 과정:

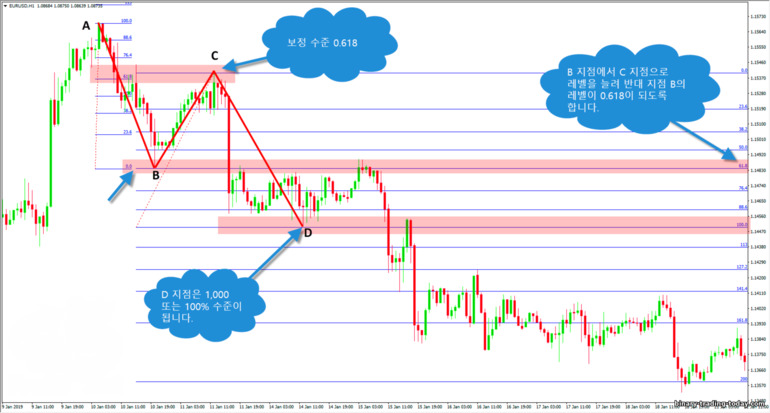

실전 예시를 봅시다. 먼저 차트에서 ABC 세 점을 찾습니다. 그리고 BC가 0.382~0.886 사이에서 끝나는지 확인합니다: 여기서 BC 조정은 0.618 레벨에서 멈추고, 다시 가격이 하락세를 이어갔습니다. 이제 D 지점을 찾아야 하는데, D는 BC의 1.13~2.618 범위 내에서 형성됩니다. 우리는 BC가 0.618에서 끝났으니, 대칭을 맞추려면 D가 BC의 1.618 지점에서 형성될 가능성이 큽니다: 이 시점에서 ABCD 패턴이 형성되었고, 예상대로 D가 1.618 레벨 근처에 자리잡았으므로, D에서 매수(상승) 진입 시그널로 활용할 수 있습니다.

만약 BC 조정 레벨이 달랐다면 어떨까요? 하모닉 패턴의 기본 공식은 다음과 같습니다:

결국 하모닉 패턴의 요점은 “정교한 피보나치 비율로 완벽하게 형성된 패턴”을 찾아내는 것입니다. 만약 어떤 부분에서 비율이 크게 어긋나면, 진입을 피하는 것이 좋습니다. 반면 규칙에 부합해 형성된 ABCD 패턴은 높은 확률로 수익을 제공할 수 있습니다.

가틀리 패턴은 차트에서 “M”자 형태(상승형)나 “W”자(하락형) 형태로 시각화할 수 있습니다. 육안으로 이 형태가 보이면, 이후 피보나치 레벨로 검증해보면 됩니다. 잠재적 패턴을 발견했으면, ABCD(AB=CD) 구조가 포함되어 있는지 체크하고, 첫 번째 다리 XA(가장 긴 파동)부터 추세 방향을 확인합니다. 상승 추세에서는 XA가 위로, 하락 추세에서는 XA가 아래로 형성됩니다.

우선 X에서 A까지 피보나치를 그어, B 지점이 0.618 레벨 근처에 있는지 확인합니다. 0.618이면 가틀리 패턴이거나 크랩 패턴 중 하나일 확률이 높습니다. (다른 패턴들은 0.618보다 다른 레벨에서 B가 형성되는 경우가 많습니다.) 또 B 지점이 X를 넘어서는 안 된다는 점도 중요합니다: 이제 C와 D 지점을 추정해야 합니다:

우선 XA 파동이 매우 급격한 상승(상승형) 혹은 하락(하락형)으로 시작됩니다. A 지점 이후 방향이 바뀌어 B가 0.786 레벨에서 형성되는 것이 첫 번째 구분점입니다: 그 다음 C, D 지점을 찾습니다:

그 다음 C, D 지점을 확인합니다:

상승형(베어리시) 패턴은 세 개의 고점을 만들고, 하락형(불리시) 패턴은 세 개의 저점을 만듭니다. 여기서 마지막 두 고점(혹은 저점)은 피보나치 1.272~1.618 범위에서 형성되어야 하며, 만약 두 고점(저점)이 거의 동일한 수준이면 가장 이상적입니다: “쓰리 무브먼트” 패턴은 되돌림(반전) 패턴이므로, 현재 추세와 반대 방향으로 진입합니다. 목표가는 다음과 같이 설정합니다:

핵심은 D가 XA 파동 기준 0.886~1.13 범위에서 형성되어야 한다는 점입니다. 또한 C는 AB 기준 1.13~1.618 범위에서 형성되어 A보다 높아집니다(상승형일 경우): C 포인트는 이렇게 확인할 수 있습니다: 샤크 패턴이 완성(D 형성)되면, C에서 D로 피보나치를 그어 0.618(가까운 목표)와 C 지점(먼 목표)을 확인합니다:

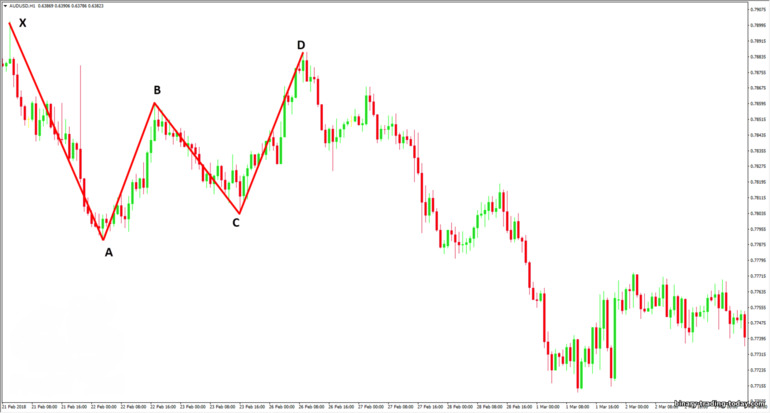

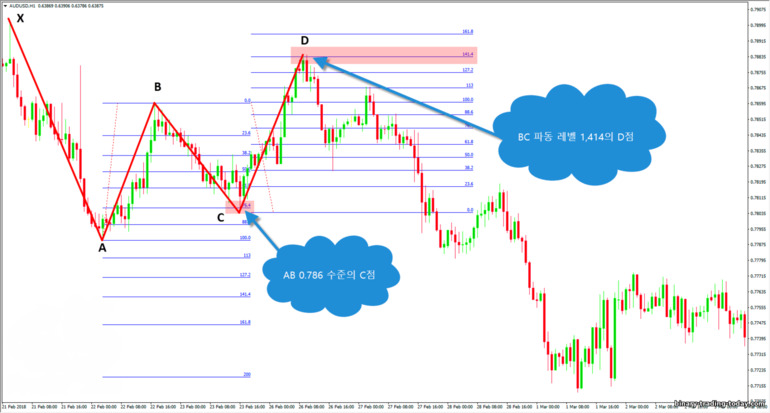

우선 B 지점이 XA의 0.382~0.618 레벨 사이에서 형성되어야 합니다. 그리고 C는 AB의 1.272~1.414(혹은 그 근방)에 위치해야 합니다: 마지막으로 D 지점이 XA의 0.786 근처에서 완성되면, 이때가 매도(하락 추세) 진입 타이밍이 됩니다. 목표가는 A 지점(가까운 목표)와 C 지점(먼 목표)로 설정합니다:

인디케이터 다운로드 링크: 하모닉 패턴 인디케이터 다운로드

예컨대 시장이 강한 추세를 오래 지속하는 경우, 하모닉 패턴은 특정 지점(강한 되돌림)에서만 형성되므로, 중간중간 놓치는 파동이 많을 수 있습니다. 또한 패턴 하나 형성에 시간이 걸리므로, 충분한 인내심과 숙련된 분석 능력이 필요합니다.

게다가 하모닉 패턴은 대부분 ‘이전 움직임에 대한 반전’을 노리는 구조이므로, 가격이 어디서 돌아설지를 빠르게 포착해야 합니다. 그렇지 못하면 늦게 진입하게 되고, Risk/Reward가 낮아질 수 있습니다. 실제로는 지지·저항 레벨과 캔들스틱 패턴 또는 Price Action 패턴을 함께 이용해 마지막 포인트(D 포인트 등)를 빠르게 확인하는 전략을 쓰기도 합니다.

이처럼 하모닉 패턴만 완벽히 숙달해도 방대한 양의 지식이 필요하고, 이를 실제 차트에서 활용해 보는 데에는 더 많은 훈련이 필요합니다. 특히 초보 트레이더라면 각 패턴별 5~6가지 규칙과 피보나치 레벨을 모두 암기해야 하므로 부담이 크죠.

결국 하모닉 패턴은 완성 후에도 확실한 증거가 필요합니다. 지지·저항, 캔들 반전 시그널 등으로 D 지점을 ‘확정’ 지어야 하며, 그러려면 어느 정도 가격이 움직일 때까지 기다려야 할 수 있습니다. 그 사이에 “너무 늦지 않나?”라는 고민이 생길 수도 있습니다.

물론, 완벽하게 맞아떨어지는 경우만 진입하는 탓에 기회가 자주 오진 않습니다. 그러나 하모닉 규칙을 충족하는 패턴은 대체로 신뢰도가 높습니다. 정리하자면, 하모닉 패턴의 장점은 다음과 같습니다:

목차

- 하모닉 패턴이란?

- 하모닉 패턴 식별하기

- 하모닉 ABCD 패턴

- 가틀리 패턴 – 하모닉 패턴의 올바른 정의와 활용

- 가틀리 버터플라이 패턴 – 하모닉 패턴의 올바른 정의와 활용

- 크랩(Crab) 패턴 – 되돌림 하모닉 패턴

- “배트(Bat)” 패턴 – 하모닉 추세 지속 패턴

- 쓰리 무브먼트(Three Movements) 패턴 – 되돌림 하모닉 패턴

- 샤크(Shark) 패턴 – 하모닉 추세 지속 패턴

- 사이퍼(Cipher) 패턴 혹은 하모닉 리버스 버터플라이 패턴

- 트레이딩에서 하모닉 패턴 지표

- 트레이딩에서 하모닉 패턴의 단점

- 트레이딩에서의 하모닉 패턴: 결론

하모닉 패턴이란?

하랄드 하틀리는 자신의 저서 「Profiting in the Stock Market」에서 하모닉 패턴의 기초를 마련했습니다. 이 책에는 가틀리 패턴(Gartley Pattern)이라 불리는 다섯 개의 포인트로 구성된 아이디어가 소개되었습니다. 이후 래리 페사벤토(Larry Pesavento)가 피보나치 레벨을 추가하고, 「Fibonacci Ratios and Pattern Recognition」에서 기본적인 형성 규칙을 제시하면서 이 패턴을 실제 트레이딩에 적용했습니다.하모닉 패턴 분석에는 래리 페사벤토 외에도 다수의 트레이더가 참여했습니다. 그중 스캇 카니(Scott Carney)는 「Harmonic Trading」의 저자로, 크랩(Crab), 배트(Bat), 샤크(Shark) 등 여러 패턴을 소개했습니다.

하모닉 패턴 자체는 기존의 기하학적 패턴 아이디어에서 발전된 것으로, 피보나치 레벨을 활용해 더욱 정밀하게 가격 전환점을 포착하려는 접근입니다. 패턴의 핵심 목적은 여전히 가격의 향후 움직임을 예측하는 것이며, 황금비(1.618)를 기반으로 파동 구조를 수학적으로 정교화했다는 점이 기존 단순 기하학적 패턴과 다릅니다.

하모닉 패턴은 일반 기술적 분석 패턴과 달리, 피보나치 레벨로 완벽하게 형성된 패턴만을 기다리도록 트레이더를 ‘강제’합니다. 이상에서 벗어나면 패스하는 것이 원칙입니다. 그만큼 신호가 자주 나오지는 않지만, 올바르게 형성된 패턴은 상당히 신뢰도 높은 트레이딩 결과를 보여줍니다.

물론 하모닉 패턴이 매 거래마다 100% 정확하다고 할 수는 없지만, 장기적으로 보면 수익률이 개선되는 경향이 있습니다. 이는 다른 트레이딩 시스템과 마찬가지로 리스크 관리와 병행해야 효과가 극대화됩니다. 하모닉 패턴은 특히 포렉스 시장에서 활용도가 높지만, 이진 옵션(바이너리 옵션)에서도 어느 정도 수익 기회를 찾을 수 있습니다. 다만, 이진 옵션에서는 수익 폭이 상대적으로 제한될 수 있습니다.

하모닉 패턴은 어떤 시간대(타임프레임)에도 적용 가능합니다. 예컨대 M1이나 M5 차트에서는 패턴이 수십 분에서 몇 시간에 걸쳐 형성되고, 일봉에서는 몇 달이 걸릴 수 있습니다. 당연히 높은 시간대일수록 신뢰도가 높지만, 그만큼 신호 빈도는 적어집니다.

하모닉 패턴 식별하기

하모닉 패턴은 쉽지 않습니다. 숙련된 트레이더라도 일일이 차트에서 육안으로 파악하기가 까다롭습니다. 대표적인 하모닉 패턴(버터플라이, 크랩, 배트, 샤크, 사이퍼)은 5개의 핵심 포인트로 구성되는데, 그중 ABC 혹은 ABCD 구조가 포함되어 있습니다. 가격 파동(물결) 간의 하모닉 상관관계를 통해 해당 파동이 조정파인지 확장파인지 판단하게 됩니다.각각의 패턴은 M자 혹은 W자 형태로 시각적으로 나타납니다. 다섯 포인트는 다음과 같이 진행됩니다.

- X – 패턴 형성의 시작점

- XA – 첫 번째 추세(충격) 파동

- AB – 첫 파동에 대한 조정(되돌림)

- BC – XA와 같은 방향으로 진행되는 두 번째 추세 파동

- CD – 마지막 조정(되돌림) 파동

예를 들어, ‘역헤드앤숄더’(추세 전환형) 패턴이 하모닉 패턴으로 해석되려면, 헤드가 왼쪽 숄더로부터 1.618 수준에 있고, 오른쪽 숄더가 헤드로부터 0.618 수준에 위치해야 합니다. 이렇게 하면 그림이 더 명확해지고 진입 시점도 보다 정밀하게 잡아낼 수 있습니다:

하모닉 패턴과 피보나치 레벨

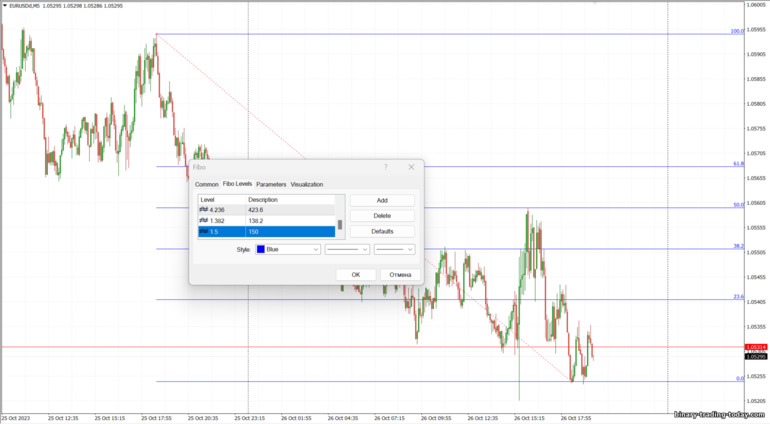

피보나치 레벨은 하모닉 패턴을 찾는 데 핵심적인 도구입니다. 개인적으로 저는 Meta Trader 4를 사용합니다. 필요한 기능이 모두 있고 사용이 편리하죠.우선 하모닉 패턴을 찾기 전에 피보나치 레벨을 정확히 설정해야 합니다. 기본적으로 다음 레벨들을 추가하세요:

- 0.786

- 0.886

- 1.13

- 1.272

- 1.414

- 2.0

- 2.4

- 3.618

- 0.382 = 1 – 0.618

- 0.786 = 0.618의 제곱근

- 0.886 = 0.618의 4제곱근 (혹은 0.786의 제곱근)

- 1.13 = 1.618의 4제곱근 (혹은 1.27의 제곱근)

- 1.27 = 1.618의 제곱근

- 1.414 = 2의 제곱근

- 2 = 1 + 1

- 2.24 = 5의 제곱근

- 2.618 = 1.618의 제곱

- 3.618 = 1 + 2.618

ABCD 하모닉 패턴

하모닉 ABCD 패턴(AB=CD라고도 불림)은 가장 기초적인 형태이지만, 처음 접하면 꽤 난이도가 느껴질 수 있습니다. 이 패턴은 AB, BC, CD 세 개의 파동으로 구성됩니다. 여기서 AB와 CD는 같은 방향으로 가고, BC는 조정 파동입니다.ABCD 패턴은 추세 전환 패턴이므로, 패턴이 완성되면 가격이 전환될 가능성이 높습니다. D 지점이 형성되는 순간이 매수 또는 매도 진입 시점이 됩니다. 이때 AB와 CD가 서로 대칭(길이와 시간)이 되면 이상적인 모습입니다. 차트상으로는 “N”자 형태와 유사해집니다: ABCD 패턴은 상승형과 하락형 두 가지가 있습니다. 상승형 패턴이 완성되면 가격이 하락 전환할 가능성이 크고, 하락형 패턴이 완성되면 가격이 상승 전환할 가능성이 큽니다. 상승형은 두 번의 고점을, 하락형은 두 번의 저점을 만들면서 형성됩니다.

ABCD 패턴 형성 과정:

- 처음 AB 파동이 시작됩니다.

- BC는 일반적으로 강한 조정(되돌림) 파동이며, AB의 0.382~0.886 구간에서 형성됩니다. 가장 이상적인 레벨은 0.618입니다.

- C 지점에서 가격이 다시 AB와 평행한 방향으로 움직이기 시작하며, D 지점은 BC의 1.13~2.618 범위 내에서 형성됩니다.

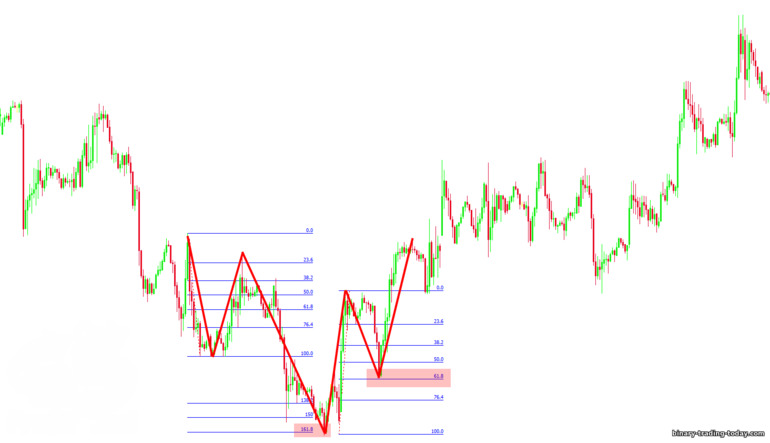

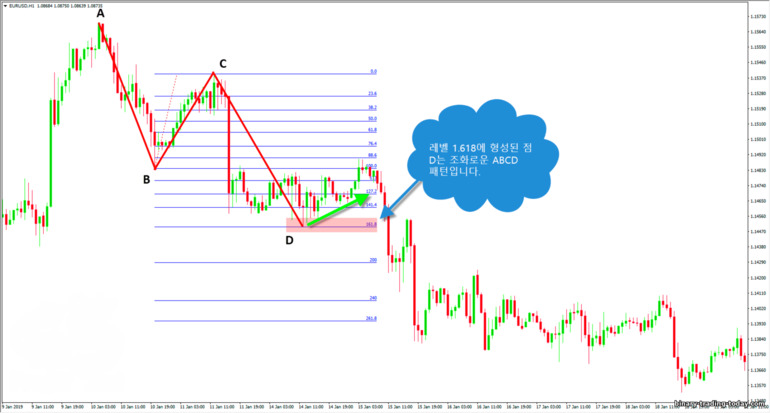

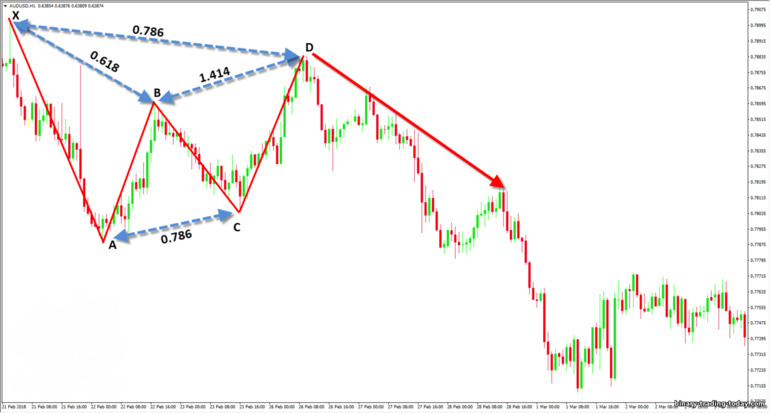

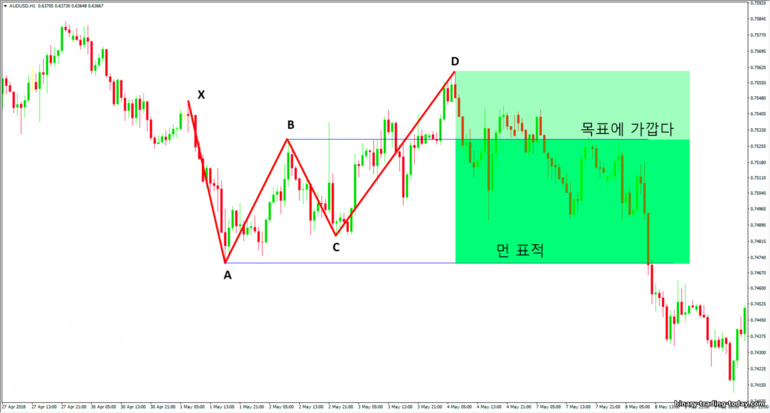

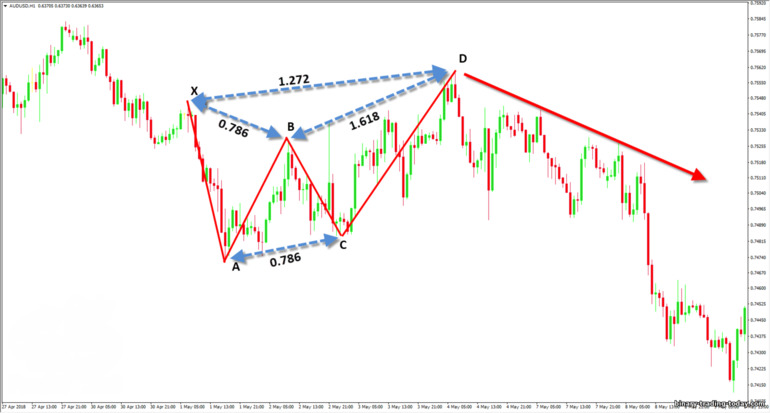

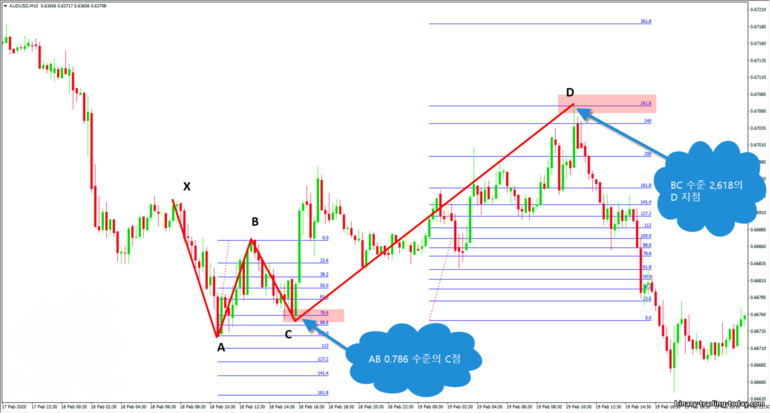

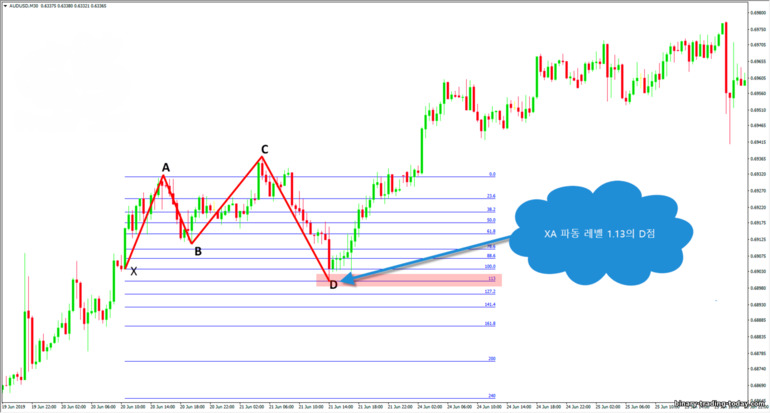

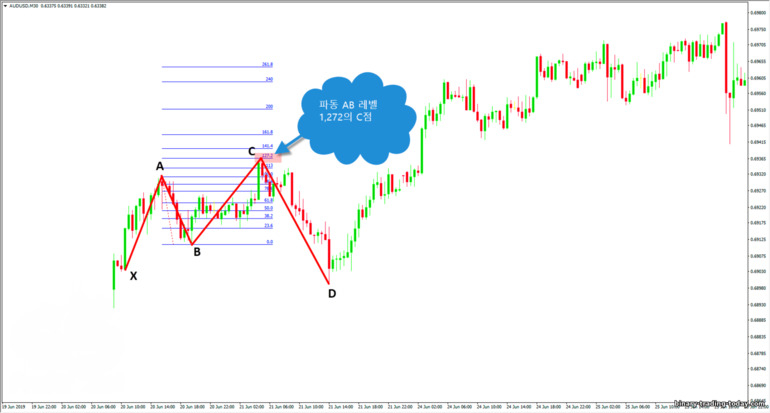

실전 예시를 봅시다. 먼저 차트에서 ABC 세 점을 찾습니다. 그리고 BC가 0.382~0.886 사이에서 끝나는지 확인합니다: 여기서 BC 조정은 0.618 레벨에서 멈추고, 다시 가격이 하락세를 이어갔습니다. 이제 D 지점을 찾아야 하는데, D는 BC의 1.13~2.618 범위 내에서 형성됩니다. 우리는 BC가 0.618에서 끝났으니, 대칭을 맞추려면 D가 BC의 1.618 지점에서 형성될 가능성이 큽니다: 이 시점에서 ABCD 패턴이 형성되었고, 예상대로 D가 1.618 레벨 근처에 자리잡았으므로, D에서 매수(상승) 진입 시그널로 활용할 수 있습니다.

만약 BC 조정 레벨이 달랐다면 어떨까요? 하모닉 패턴의 기본 공식은 다음과 같습니다:

- BC가 0.786에서 끝나면, D는 BC의 1.272 레벨 근처에서 형성

- BC가 0.886에서 끝나면, D는 BC의 1.13 레벨 근처에서 형성

- BC가 0.382에서 끝나면, D는 BC의 2.618 레벨 근처에서 형성

- BC가 0.618에서 끝나면, D는 BC의 1.618 레벨 근처에서 형성

결국 하모닉 패턴의 요점은 “정교한 피보나치 비율로 완벽하게 형성된 패턴”을 찾아내는 것입니다. 만약 어떤 부분에서 비율이 크게 어긋나면, 진입을 피하는 것이 좋습니다. 반면 규칙에 부합해 형성된 ABCD 패턴은 높은 확률로 수익을 제공할 수 있습니다.

하모닉 ABCD 패턴을 올바르게 거래하는 방법

ABCD 패턴을 정리하면 다음과 같습니다:- 시각적으로 ABC 세 점을 찾는다: AB(추세 파동)와 BC(되돌림 파동).

- BC의 되돌림 폭이 0.382~0.886 레벨인지 확인한다.

- D 지점 예측: B에서 C까지 피보나치를 그어 BC 조정 비율에 맞는 확장 레벨을 찾는다(예: BC가 0.618이면 D는 1.618).

- D 지점 이후의 목표가 설정: A에서 D까지 피보나치를 그어 0.382나 0.618, 혹은 A·C 지점을 잠재 목표로 삼는다.

- 가능하다면 D 지점에 대기주문(진입 방향: CD의 반대)을 걸어둔다.

- 포렉스라면 스톱로스는 D 지점 너머에 설정한다.

가틀리 패턴 – 하모닉 패턴의 올바른 정의와 활용

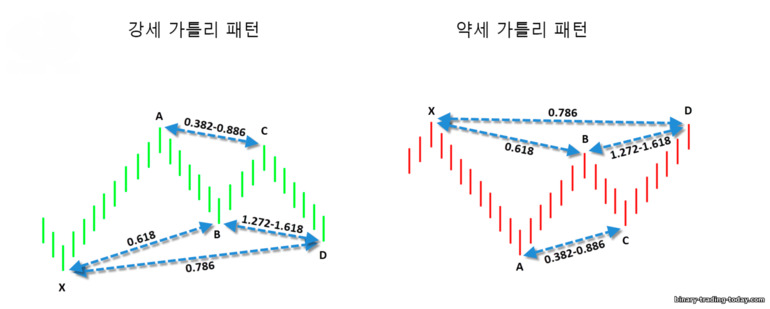

가틀리(Gartley) 패턴은 추세 지속형 하모닉 패턴으로, 가격 조정 과정에서 형성됩니다. 상승형이면 기존 상승 추세를 이어갈 가능성이, 하락형이면 기존 하락 추세를 이어갈 가능성이 큽니다. ABCD 구조는 추세에 역행하는 조정 파동이며, 진입 시점은 역시 D 지점입니다.가틀리 패턴은 차트에서 “M”자 형태(상승형)나 “W”자(하락형) 형태로 시각화할 수 있습니다. 육안으로 이 형태가 보이면, 이후 피보나치 레벨로 검증해보면 됩니다. 잠재적 패턴을 발견했으면, ABCD(AB=CD) 구조가 포함되어 있는지 체크하고, 첫 번째 다리 XA(가장 긴 파동)부터 추세 방향을 확인합니다. 상승 추세에서는 XA가 위로, 하락 추세에서는 XA가 아래로 형성됩니다.

우선 X에서 A까지 피보나치를 그어, B 지점이 0.618 레벨 근처에 있는지 확인합니다. 0.618이면 가틀리 패턴이거나 크랩 패턴 중 하나일 확률이 높습니다. (다른 패턴들은 0.618보다 다른 레벨에서 B가 형성되는 경우가 많습니다.) 또 B 지점이 X를 넘어서는 안 된다는 점도 중요합니다: 이제 C와 D 지점을 추정해야 합니다:

- C는 AB 파동의 0.382~0.886 범위에서 형성됩니다. (이상적으로는 0.618~0.786)

- D는 BC의 1.272~1.618 범위에서 형성됩니다. 또한 XA 파동의 0.786 수준을 넘어서는 안 됩니다(B와 마찬가지로 X 포인트를 넘지 않아야 함).

가틀리 패턴을 정확히 식별하고 트레이딩하는 방법

가틀리 패턴 요약:- 차트에서 M자(상승형) 혹은 W자(하락형) 형태를 육안으로 식별한다.

- X에서 A까지 피보나치를 그어 B가 0.618 근처인지 확인한다.

- C는 AB의 0.382~0.886 범위에서 형성된다.

- D는 BC의 1.272~1.414 범위에서 형성된다(실제로는 1.618까지 보는 경우도 있음).

- 추가로 X에서 A까지 다시 피보나치를 확인해 D가 0.786 수준 이하인지 체크한다.

- 완성된 D 지점에서 추세 방향으로 진입한다.

- 포렉스라면 스톱로스는 D 지점 바로 뒤에 설정한다.

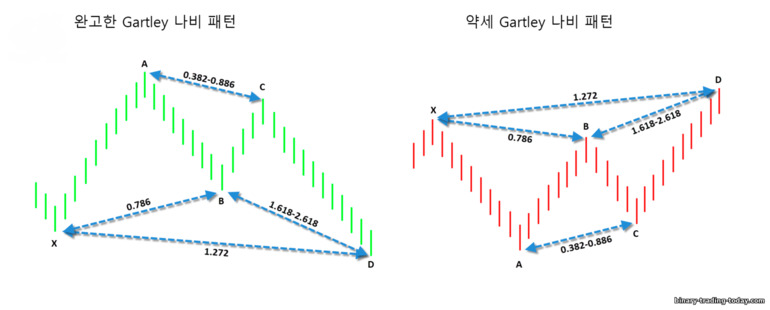

가틀리 버터플라이 패턴 – 하모닉 패턴의 올바른 정의와 활용

가틀리 버터플라이 패턴은 추세 전환형 패턴으로, 주요 추세가 끝나는 지점을 잡아냅니다. 상승과 하락 모두에 적용 가능합니다. 가틀리 버터플라이는 하모닉 패턴 중에서도 형성 빈도가 높고 신뢰도가 상당합니다. 그 형태가 가틀리나 배트와 흡사하지만, 몇 가지 기준이 다릅니다.우선 XA 파동이 매우 급격한 상승(상승형) 혹은 하락(하락형)으로 시작됩니다. A 지점 이후 방향이 바뀌어 B가 0.786 레벨에서 형성되는 것이 첫 번째 구분점입니다: 그 다음 C, D 지점을 찾습니다:

- C는 AB 파동의 0.382~0.886 수준에서 형성

- D는 B를 기준으로 1.618~2.618 범위에서 확장되며(BC 기준), 동시에 XA 파동을 기준으로 1.272 레벨 근처에서 형성

- 가까운 목표: B 지점 레벨

- 먼 목표: A 지점 레벨

하모닉 가틀리 버터플라이 패턴을 정확히 식별하고 거래하는 방법

가틀리 버터플라이 패턴 요약:- XA 파동이 강하게 상승(상승형) 혹은 하락(하락형) 시작

- B는 XA의 0.786 레벨 근처에서 형성

- C는 AB의 0.382~0.886 범위에서 형성

- D는 BC의 1.618~2.618 범위에서 형성되고, XA의 1.272 근처여야 함

- 패턴은 추세 반전형이므로, D 지점에서 XA와 동일한 방향(초기 파동 방향)으로 진입

- 가까운 목표: B 지점 레벨 / 먼 목표: A 지점 레벨

- 포렉스라면 스톱로스는 D 지점 바로 뒤에 설정

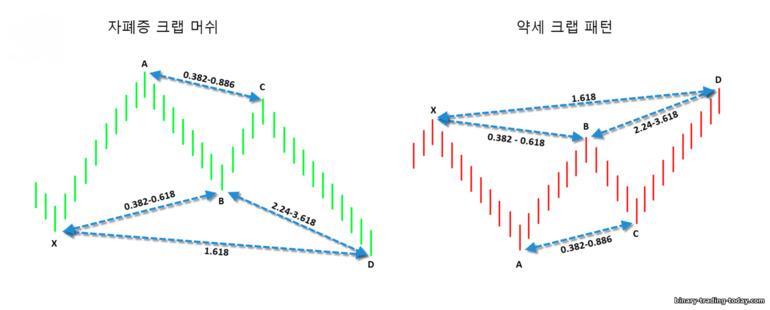

크랩(Crab) 패턴 – 되돌림 하모닉 패턴

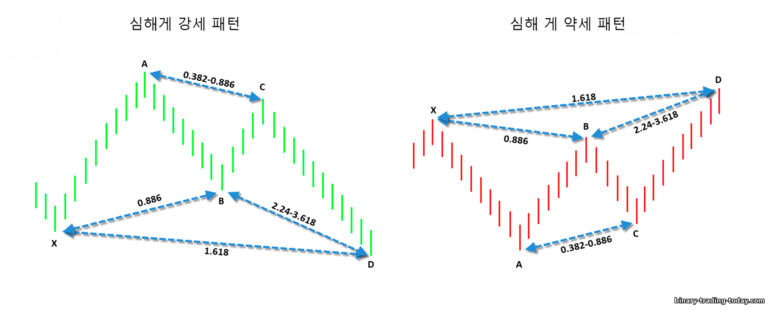

크랩 패턴은 길게 뻗은 CD 다리가 특징적이라 “가틀리 버터플라이”와 매우 흡사한 반전형 하모닉 패턴입니다. 상승 혹은 하락 추세의 끝단에서 큰 되돌림을 예고하는 기능을 합니다. 가틀리 버터플라이와의 주된 차이는, D 지점이 XA 파동 기준 1.618까지 확장될 수 있다는 점입니다(버터플라이는 최대 1.272 근처). 우선 XA 파동(가장 급격한 상승 또는 하락)을 찾습니다. 이후 B는 XA의 0.382~0.618 범위에서 형성됩니다.그 다음 C, D 지점을 확인합니다:

- C는 AB의 0.382~0.618 범위에서 형성

- D는 BC의 2.24~3.618 범위에서 형성되며, XA의 1.618을 넘지 않아야 함

- 가까운 목표: B 지점

- 먼 목표: A 지점

하모닉 “크랩” 패턴을 정확히 식별하고 거래하는 방법

크랩 패턴 정리:- XA 파동이 강한 상승 혹은 하락으로 시작

- B는 XA의 0.382~0.618 범위에서 형성

- C는 AB의 0.382~0.886 범위에서 형성

- D는 BC의 2.24~3.618 범위에서 형성되고, XA의 1.618 이하

- 가까운 목표: B 지점 / 먼 목표: A 지점

- 진입은 D 지점에서 CD 방향의 반대로(즉 XA 파동과 같은 방향)

- 포렉스라면 스톱로스는 D 지점에 설정

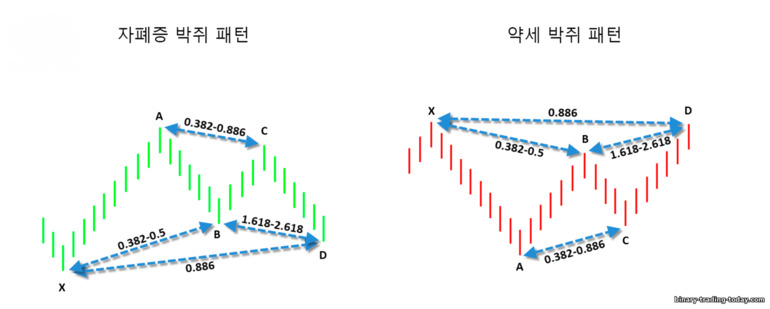

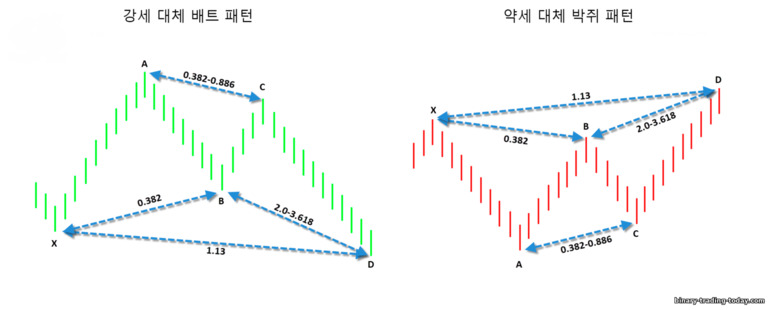

“배트(Bat)” 패턴 – 하모닉 추세 지속 패턴

배트 패턴은 가틀리 패턴과 매우 흡사합니다. 가격 조정 중 형성되며, 추세 지속 시그널을 주는 점이 가틀리와 동일합니다. 다만 가틀리와 달리 D 지점이 XA 파동 기준 0.886 레벨(더 깊은 되돌림)에서 형성된다는 차이가 있습니다. 배트 패턴은 먼저 XA 파동이 크게 형성됩니다. 그 다음 B 지점이 0.382~0.5, D 지점이 0.886 근처에서 만들어집니다: C 지점은 AB 파동의 0.382~0.886 사이에서 형성됩니다. D 지점은 BC의 1.618~2.16 범위에 위치하면서 XA 파동의 0.886을 넘지 않아야 합니다: 목표가는 A에서 D까지 피보나치를 그어 0.618(가까운 목표)와 A 지점(먼 목표)을 설정합니다:하모닉 “배트” 패턴을 올바르게 거래하는 방법

배트 패턴 요약:- XA는 패턴 내 가장 긴 파동

- B는 XA의 0.382~0.5 범위

- C는 AB의 0.382~0.886 범위

- D는 BC의 1.618~2.618 범위. 그리고 XA의 0.886 이하

- 목표가는 A~D 구간 피보나치 0.618(가까운 목표)와 A 지점(먼 목표)

- D 지점에서 XA 방향으로 진입

- 포렉스라면 스톱로스는 A 지점 뒤에 설정

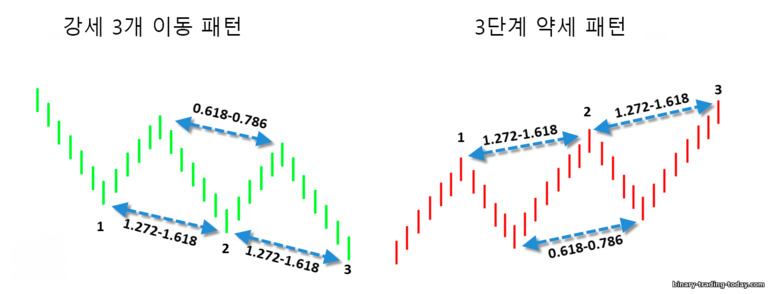

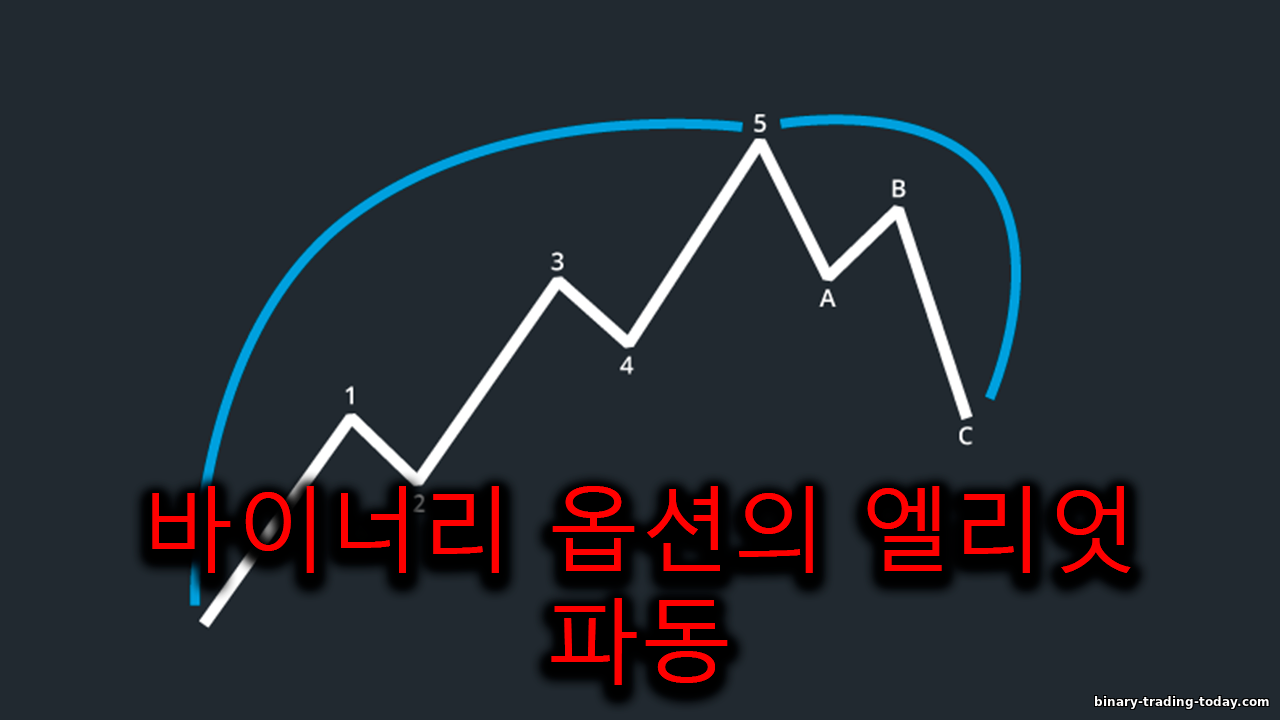

쓰리 무브먼트(Three Movements) 패턴 – 되돌림 하모닉 패턴

쓰리 무브먼트 패턴은 엘리엇 파동 이론에 기반합니다. 다른 패턴들과 달리 ABCD 구조가 아닌, 세 번의 추세 고점 혹은 저점(총 다섯 개의 무릎)으로 구성됩니다.상승형(베어리시) 패턴은 세 개의 고점을 만들고, 하락형(불리시) 패턴은 세 개의 저점을 만듭니다. 여기서 마지막 두 고점(혹은 저점)은 피보나치 1.272~1.618 범위에서 형성되어야 하며, 만약 두 고점(저점)이 거의 동일한 수준이면 가장 이상적입니다: “쓰리 무브먼트” 패턴은 되돌림(반전) 패턴이므로, 현재 추세와 반대 방향으로 진입합니다. 목표가는 다음과 같이 설정합니다:

- 불리시 패턴이라면, 패턴의 최고점에서 최저점까지 피보나치를 그어 0.618(가까운 목표), 1.0(먼 목표)

- 베어리시 패턴이라면, 패턴의 최저점에서 최고점까지 피보나치를 그어 0.618(가까운 목표), 1.0(먼 목표)

하모닉 “쓰리 무브먼트” 패턴을 올바르게 거래하는 방법

쓰리 무브먼트 패턴 요약:- 불리시 패턴: 하락 추세에서 형성되며, 각각 더 낮은 고점·저점이 3번 나온다.

- 베어리시 패턴: 상승 추세에서 형성되며, 각각 더 높은 고점·저점이 3번 나온다.

- 두 번째와 세 번째 고점(또는 저점)은 1.272~1.618 레벨 범위 내에서 형성

- 목표가: 패턴 시작점부터 3번째 고점(저점)을 기준으로 피보나치 0.618(가까운 목표)와 1.0(먼 목표)

- 거래 진입은 현재 추세의 반대 방향

- 포렉스라면 스톱로스는 세 번째 고점(저점) 뒤에 설정

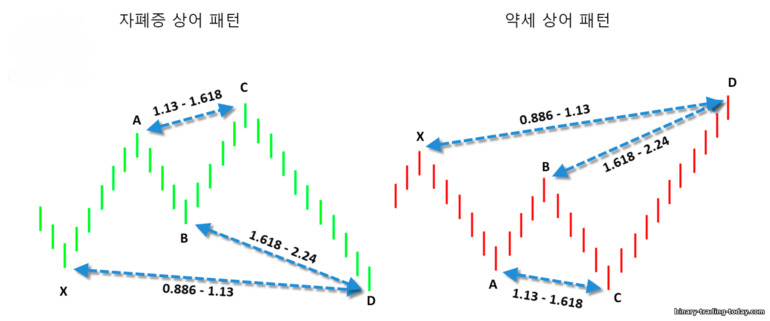

샤크(Shark) 패턴 – 하모닉 추세 지속 패턴

샤크 패턴은 확장형 삼각형 구조를 이룬다고 보면 됩니다. 추세 지속 신호를 주며, 포인트 C가 A를 넘어가고, D는 X보다 아래(상승형이라면) 또는 위(하락형이라면)에 형성되는 독특한 특징이 있습니다.핵심은 D가 XA 파동 기준 0.886~1.13 범위에서 형성되어야 한다는 점입니다. 또한 C는 AB 기준 1.13~1.618 범위에서 형성되어 A보다 높아집니다(상승형일 경우): C 포인트는 이렇게 확인할 수 있습니다: 샤크 패턴이 완성(D 형성)되면, C에서 D로 피보나치를 그어 0.618(가까운 목표)와 C 지점(먼 목표)을 확인합니다:

샤크 패턴을 정확히 거래하는 방법

샤크 패턴 요약:- 확장 삼각형 형태로 나타남

- D는 XA 기준 0.886~1.13 레벨에서 형성

- C는 AB 기준 1.13~1.618 레벨에서 형성(A를 넘어섬)

- 목표치는 C~D 구간 피보나치 0.618(가까운 목표), C 지점(먼 목표)

- D 지점에서 XA 파동 방향과 동일하게 진입

- 포렉스라면 스톱로스는 D 지점 뒤에 설정

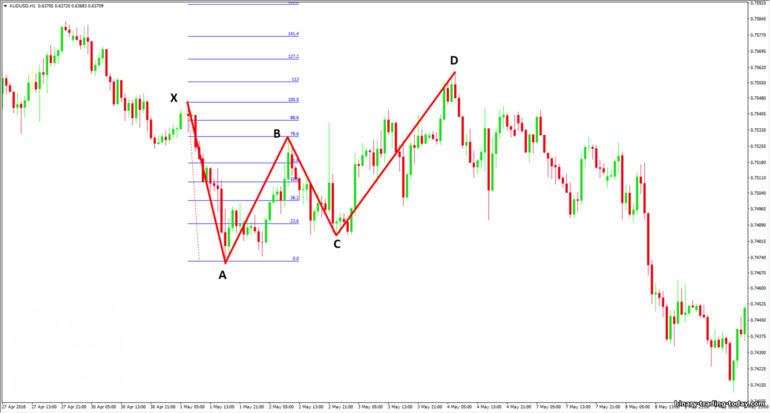

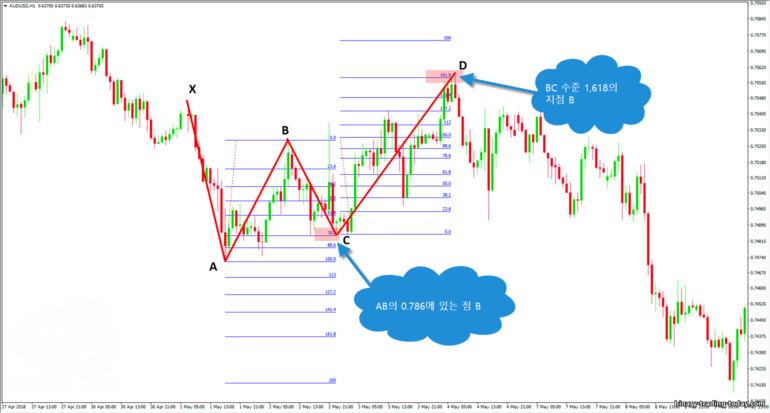

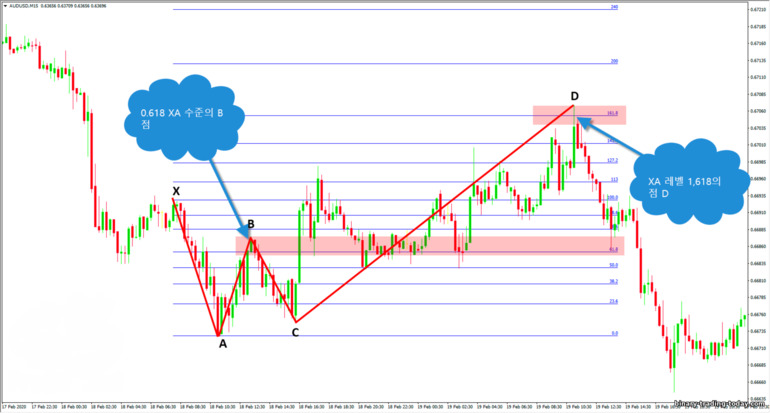

“사이퍼(Cipher)” 패턴 혹은 하모닉 “리버스 버터플라이” 패턴

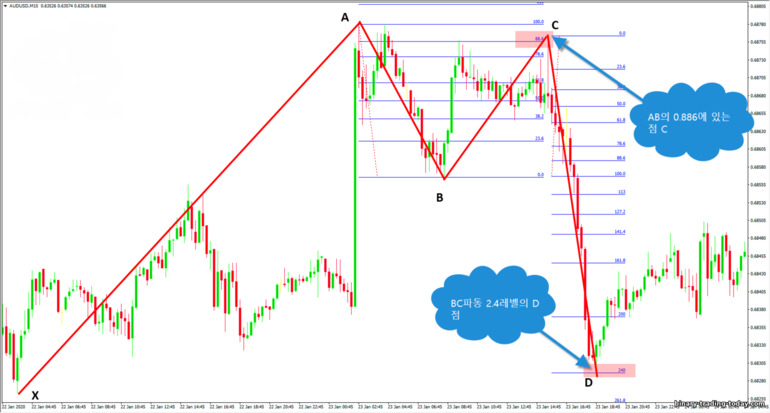

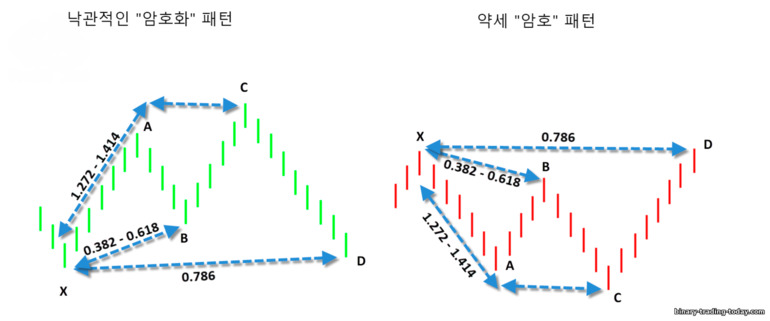

사이퍼 패턴은 흔히 리버스 버터플라이로 불리며, 핵심 차이는 C 지점이 아닌 X 지점에서 가격 방향이 변경된다는 것입니다. 하나의 추세 내에서 전부 패턴이 완성되므로 추세 지속형으로 분류됩니다. 이미 진행 중인 추세에 재진입하기에 좋은 지점을 포착할 수 있게 해줍니다: 사이퍼 패턴은 보통 새로 형성된 추세 초기에 자주 등장합니다: 위 예시는 하락 추세가 시작되고 얼마 되지 않은 상황에서, 긴 XA 파동이 형성되었습니다(베어리시 패턴). 패턴이 완성되면 하락 포지션 진입을 노릴 수 있습니다.우선 B 지점이 XA의 0.382~0.618 레벨 사이에서 형성되어야 합니다. 그리고 C는 AB의 1.272~1.414(혹은 그 근방)에 위치해야 합니다: 마지막으로 D 지점이 XA의 0.786 근처에서 완성되면, 이때가 매도(하락 추세) 진입 타이밍이 됩니다. 목표가는 A 지점(가까운 목표)와 C 지점(먼 목표)로 설정합니다:

“사이퍼” 패턴을 올바르게 찾고 거래하는 방법

사이퍼 패턴 요약:- 대개 새로운 추세 초기에 나타나는 추세 지속 패턴

- XA는 가장 긴 파동

- B는 XA의 0.382~0.618 범위

- C는 AB의 1.272~1.414 범위(또는 그 근처)

- D는 XA의 0.786 레벨 근처에서 형성

- 목표가는 가까운 A 지점, 먼 C 지점

- 현재 추세 방향으로 진입

- 포렉스라면 스톱로스는 X 지점 뒤에 설정

트레이딩에서 하모닉 패턴 지표

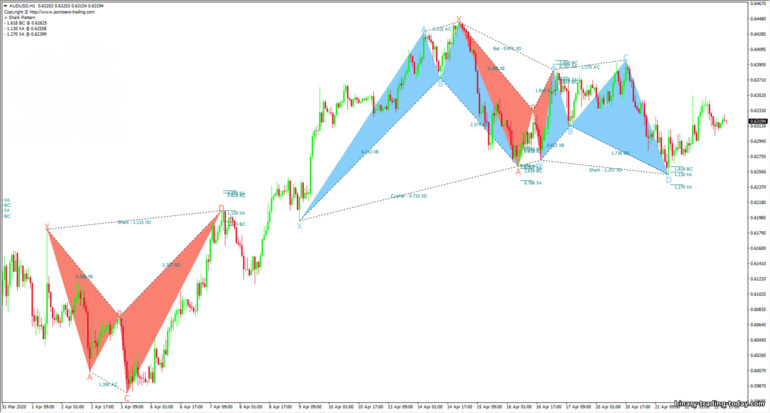

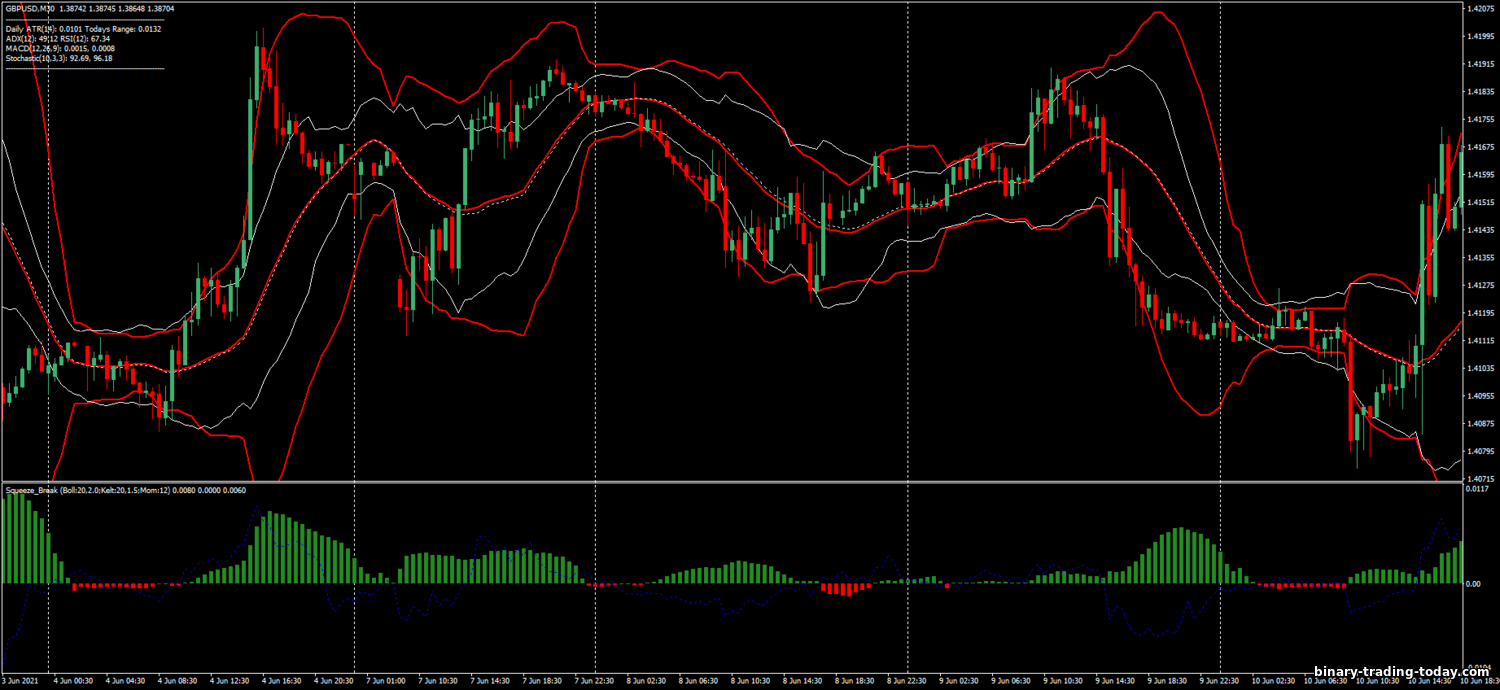

조금 더 간편한 방법을 소개해 봅시다. 하모닉 패턴의 원리를 이해하는 것은 중요하지만, 일일이 피보나치 레벨을 측정하는 대신 시각화 도구나 인디케이터를 활용할 수도 있습니다. 예컨대 라이브 차트에서 적절한 ‘하모닉 패턴 드로잉 툴’을 사용하면, 손쉽게 가격 포인트와 피보나치 계산을 해줍니다: 혹은 MetaTrader4용 인디케이터가 있어, 자동으로 하모닉 패턴을 식별해 줄 수도 있습니다: 개인적으로 아직 이 인디케이터를 충분히 테스트해 보진 못했지만, 리뷰에 따르면 상당히 쓸 만하다고 합니다. 패턴이 완성되는 부분(D 지점)을 자동 식별해 주지만, 구체적 진입 타이밍이나 목표가는 여전히 트레이더가 직접 설정해야 함을 잊지 마세요.인디케이터 다운로드 링크: 하모닉 패턴 인디케이터 다운로드

트레이딩에서 하모닉 패턴의 단점

하모닉 패턴의 정밀도가 높음에도 불구하고 단점이 없진 않습니다. 가장 큰 문제 중 하나는, 패턴을 고집하다 보면 그러지 않은 구간에서의 유리한 기회를 놓칠 수 있다는 점입니다.예컨대 시장이 강한 추세를 오래 지속하는 경우, 하모닉 패턴은 특정 지점(강한 되돌림)에서만 형성되므로, 중간중간 놓치는 파동이 많을 수 있습니다. 또한 패턴 하나 형성에 시간이 걸리므로, 충분한 인내심과 숙련된 분석 능력이 필요합니다.

게다가 하모닉 패턴은 대부분 ‘이전 움직임에 대한 반전’을 노리는 구조이므로, 가격이 어디서 돌아설지를 빠르게 포착해야 합니다. 그렇지 못하면 늦게 진입하게 되고, Risk/Reward가 낮아질 수 있습니다. 실제로는 지지·저항 레벨과 캔들스틱 패턴 또는 Price Action 패턴을 함께 이용해 마지막 포인트(D 포인트 등)를 빠르게 확인하는 전략을 쓰기도 합니다.

이처럼 하모닉 패턴만 완벽히 숙달해도 방대한 양의 지식이 필요하고, 이를 실제 차트에서 활용해 보는 데에는 더 많은 훈련이 필요합니다. 특히 초보 트레이더라면 각 패턴별 5~6가지 규칙과 피보나치 레벨을 모두 암기해야 하므로 부담이 크죠.

결국 하모닉 패턴은 완성 후에도 확실한 증거가 필요합니다. 지지·저항, 캔들 반전 시그널 등으로 D 지점을 ‘확정’ 지어야 하며, 그러려면 어느 정도 가격이 움직일 때까지 기다려야 할 수 있습니다. 그 사이에 “너무 늦지 않나?”라는 고민이 생길 수도 있습니다.

트레이딩에서의 하모닉 패턴: 결론

하모닉 패턴은 가격이 겉보기엔 무질서해 보이지만, 심층적으로는 특정 대칭과 비율에 의해 움직인다는 사실을 잘 보여줍니다. 이를 활용하면 단순 차트 패턴으로는 놓칠 수 있는 미세한 진입·청산 기회를 더 정확히 잡아낼 수 있습니다.물론, 완벽하게 맞아떨어지는 경우만 진입하는 탓에 기회가 자주 오진 않습니다. 그러나 하모닉 규칙을 충족하는 패턴은 대체로 신뢰도가 높습니다. 정리하자면, 하모닉 패턴의 장점은 다음과 같습니다:

- 높은 신호 적중률(Win Rate)

- 시간대 무관 적용 가능

- 패턴 완성 후 최소 목표치까지는 무난히 도달하는 경우가 많아, 목표 관리가 쉽다

- 다양한 기술적 분석 도구와 병행하기 좋다

- 패턴 형성이 복잡하고, 규칙이 많아 트레이더의 역량을 많이 요구한다

- 미숙하면 차트에서 패턴을 제대로 식별하기 어려움

- 서로 다른 타임프레임에서 서로 다른 시그널이 생길 수 있음

- 지지·저항 레벨과 Price Action 캔들 패턴 등에 대한 이해가 필수적

- 포렉스 시장에서는 매우 효과적이지만, 이진 옵션에서는 신호 대기 시간이 길어 수익 최적화가 쉽지 않음

리뷰 및 의견